副業ブームに乗っかって、自分も副収入が欲しいと思う人が増えています。でも躊躇する理由のひとつとして、「本業の勤め先にバレたらまずい」がありそうです。副業で収入を得たら、必ず会社にバレてしまうのでしょうか。実は副収入の会社バレを防ぐ、唯一の方法があります。税理士さんから聞いた技なので、間違いなし。

どうして副業をやっていることが会社にバレるのか

そもそも、なぜ副業していることが会社にバレてしまうのでしょうか。加えて、副収入を得ていることが会社に見つかるとマズい理由は? 簡単なところから解決していきましょう。

副業が会社にバレるとダメな理由

副業を実践していることを会社に秘密にしておきたい理由は、個人や会社によってさまざまかと思います。想定できるものとしては、『会社が従業員の副業を禁止している』が大きそうです。

法律的には副業を禁止できないのは有名な話ですが、就業規則で禁止となっていれば、解雇になっても文句は言いにくくなります。「ダメですよ」と言われており、入社時に「就業規則を遵守します」と契約しているのでしたら、約束を反故にしたのは自分のほう。責任を問われても仕方ありません。

他に考えられるのは、『副業に精を出しているから、会社の仕事を手抜きしていると思われる』『副業の収入があるから、会社の給与は少なくてもいいだろと言われる』『会社の飲み会で、副収入があるからという理由で、割り勘の比率が高くなる』『会社の給料は配偶者に管理されているが、副業の収入はぜんぶお小遣いだから会社からバラされたら困る』などでしょうか。

副業が会社にバレる、その正体が判明

いよいよ本題です。どうして副業をしていることが会社にバレてしまうのでしょうか。2016年1月にマイナンバー制度が始まりました。

先立ってマイナンバーの告知が開始された2015年10月頃には、「マイナンバー制度のせいで、副業をしていることが会社にバレる」という噂が広まったものです。キャバクラなど夜のお仕事をしていた人が、マイナンバー制度の導入を機に引退するなどという話も聞きました。「キャバ嬢が減ってしまう前に行かなくては」と焦った男性も多いのではないでしょうか。

でも結果として、キャバ嬢はいなくなりませんでしたし、マイナンバー制度のせいで会社に副業がバレてしまうことはありませんでした。「マイナンバーで副業がバレる」は都市伝説だったのです。マイナンバー制度が諸悪の根源ではなかった。ではなぜ……。

答えは税金にありました。税金の種類には大きく分けて(話の筋に関係のある税金だけを対象に)、国に納める『国税』、地方に納める『地方税』の2種類があります。後者の地方税のなかに、住民税という税金があるのはご存知でしょう。

副業が会社にバレてしまう原因は、この住民税にありました。悪いのは住民税です。大して地域を利用してもいないのに、住んでいるというだえで徴収される住民税。本当にとんでもないやつです(実際には、住みやすい環境であったり公共サービスであったりに利用されるので、誰しもが恩地にあずかっているんですが)。

住民税で副業がバレてしまう仕組み

住民票のある地域に対して、真面目に税金を納めている善良なる市民なのに、副業をバラされてしまうなんて皮肉な感じがしますよね。でも誰がどういう理由で、会社に副業をしていることをバラしてしまうのでしょうか。まずは住民税の考え方を確認してみましょう。

市民税と県民税を合わせて住民税

わたしたちが納める税金には、国税と地方税があると説明しました。住民税とは文字通り、住民であることに対して支払う税金です。ちなみに住民税に近しい言葉で、『市民税』『県民税(都民税・道民税)』というものがありますが、ふたつを合わせたものが住民税と理解しておいてください。

わたしたちの血税がどのように使われているかというと、該当地域で暮らす住民のために、産業や生活の基盤として整備される施設の運営に使われています。もっと具体的に知りたい人は、区役所や市役所へ訪問して、納得いくまで聞いてください。その質問への回答(する人・時間)も、きちんと住民税によって捻出されていますので。

住民税の納め方

できれば払いたくはない住民税ですが、控除対象者以外のすべての人が、ある方法によって支払っています。住民税の納め方には2種類あって、ふたつの違いを理解することが、副業を会社に知られない防御策になるんです。

住民税の納め方2種類とは、『普通徴収』と『特別徴収』です。徴収と表記することからも、市民ファーストではなく、税金を取るほうの目線で語られていることがわかってムカムカしますね。

住民税の特別徴収によって、副業が会社にバレる

いよいよ核心ですが、住民税の徴収方法によって副業が会社にバレる仕組みを解説します。2種類ある住民税の徴収方法のうち、特別徴収の仕組みをみてみましょう。

特別徴収とは、会社員などの給与所得者が利用している住民税の納め方です。会社員だけで生計を立てている人であれば、自ら書類を書いたり税金を振り込んだ経験はないでしょう。なぜなら従業員に代わって、会社が納税を行なっているから。面倒な手続きを代行してくれるわけですから、会社員という働き方は本当に気楽です。

フリーランスなら普通徴収で税金を納める

住民税の特別徴収とは、会社員が納税する方法で、具体的な行為は会社が代行してくれています。では会社員には属さない、たとえばフリーランスや自営業の人はどうしているのでしょうか。

フリーランスや自営業者の場合は特別徴収ではなく、普通徴収を選択することになります。普通徴収とは、納税者が自分で該当する市区町村に住民税を納める方法です。

フリーランスや自営業者で住民税を納める対象者=事業所得者は、毎年3月15日までに所得税納付のための確定申告を実施します。確定申告の情報をもとに住民税額が決定され、6月の初旬頃に郵送されてくる納付書を利用し、金融機関の窓口などで支払う必要があるのです。

副業で得た副収入の情報が役所に捕捉される

本業である会社からもらう給与にかかる税金は、特別徴収によって会社が納めています。副業で得た収入については、会社での給与とは別に課税されるため、不足分を納める必要があります。というか、副業の収入も本業の収入も合算して課税されるため、特別徴収の対応を業務とする人事・労務・総務・経理などの担当従業員は、あなたの総年収を把握することができるのです。

本業の給与額も当然、把握しているので、副業での収入が多ければ不審に思われるもの。多くのケースではこのタイミングで、会社の誰かに副業を疑われ、バレてしまうわけです。

住民税を自分で納める普通徴収にすれば、副業が会社にバレない?

副業で収入を得ていること、副業をやっていること自体を会社に知られたくない場合は、普通徴収を選択することが必須です。確定申告によって、役所に対して副業の収入を知らせるときに、特別徴収ではなく普通徴収を選びましょう。すると副業の収入分についての住民税は、納税者が自ら納める形となります。当然、会社が特別徴収時に合算して支払う必要はなく、そもそも会社の給与に対して課税されていないわけですから、誰にも知られる心配がないのです。

会社に副業を知らせない、普通徴収の選び方

副業を内緒にしておくための行為、普通徴収の選択は、確定申告時にだけチャンスがあります。この1チャンスを逃さないよう、注意深く時期を待ってください。

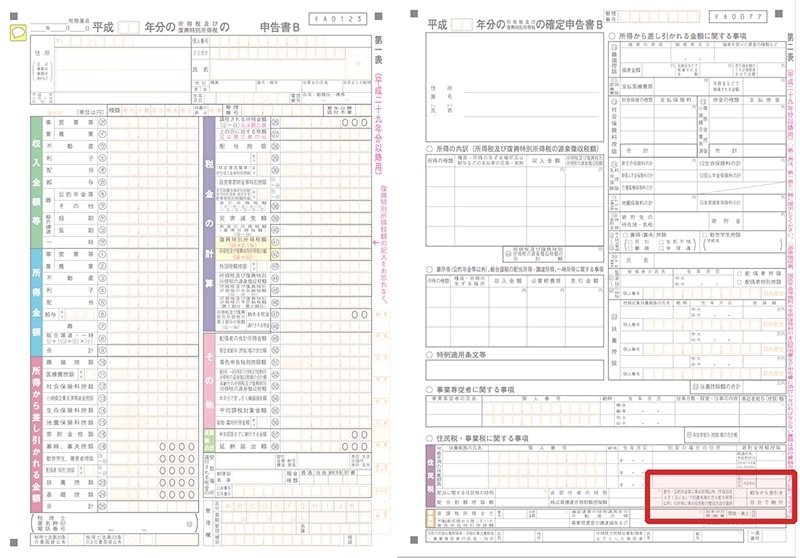

具体的な方法は、確定申告で提出する書類『確定申告書B第二表』の『住民税・事業税に関する事項』にある『給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法』を『給与から天引き』ではなく、『自分で納付』にチェックをつけること。わかりにくいので以下の画像をご覧ください。左側が『確定申告書B第一表』で右側が『確定申告書B第二表』です。

右下の赤枠で囲った部分が、給与天引きか自分で納付かを選択する欄になります。ここで『自分で納付』に〇をつけたら、副業による収入にかかる住民税は『普通徴収』で納めることになるのです。あとは納付書の到着を待って、記載された金額を支払うだけ。金融機関の窓口まで行く手間はありますが、ひと手間かけるだけで、会社に副業を知られにくくなるわけです。

副業がバレないようにする、重要なポイント

前項の終わりに『会社に副業を知られにくくなる』と書きました。つまり普通徴収を選んでも、確実にバレない保証はないんです。そこで副業が会社にバレない方法のふたつめ。税理士さんから伺った、確定申告で記載する所得の種類の話をご紹介します。

こちらの記事で個人の所得の種類について解説しました。所得を得て申告をする際には、所得税法で定められた10種類のいずれかをはっきりさせなくてはなりません。

この際に副業で得た収入を『雑所得』にしておくのがお勧めとのこと。格好つけて『事業所得』や『給与所得』にしてしまうと、金額の大小にもよりますが、事業を営んでいる人と認識される可能性が。小規模な個人事業主に対してマルサみたいな人が突っかかってくる可能性は低いかもしれませんが、副業バレが怖いのでしたら、とりあえずは雑所得で申告しておくのが無難。

なぜ雑所得なら大丈夫かというと、実は普通徴収を選択していても、確定申告を個人で行なった形跡が会社に送られてしまうんです。あれ。普通徴収にしておけばOKなんじゃないの……。残念ながら普通徴収にして個人で確定申告をしても、「この人は確定申告を自分でしていますよ」というのが会社に送られてしまうんです。

副業の会社バレ対策は、収入は雑所得で申告する

そこで雑所得です。雑所得というのは、平たくいうと「なんだかわからない所得」ということです。所得の仕分けに迷ったら使う、便利な項目だと思ってください。で会社からは「雑所得がすごいあるね」と聞かれます。でも大丈夫。「仮想通貨で利益が出て」とか返しておいたら良いのです。なぜなら仮想通貨での利益や不動産による利益については、副業として扱われないから。

副業禁止の会社でも、不動産を持っていて利益を得ている人がいます。でも彼らは「副業したから就業規則違反でクビ」とはならない。なぜなら貯蓄や資産運用に属するものは、副業として扱われないんです。この副業に扱われない所得は、雑所得に入ります。仮想通貨も同じく雑所得扱いで、副業にはならないということ。

ですので副業の会社バレが怖いのでしたら、確定申告時に普通徴収を選ぶことと、所得はすべて雑所得に入れる。これをやっておけば、会社以外の所得があっても、副業禁止の就業規則に抵触することはないんです。豆知識でした。

絶対に副業が会社にバレない方法はこれ

確定申告の普通徴収と雑所得の組み合わせこそが、会社に副業がバレない方法と紹介しました。しかし勘の良い人ならわかる通り、副業をしていることはごまかせるかもしれませんが、副収入があることはバレています。何らかの事情で『会社からもらう給与以外に収入があること』を黙っていたい場合、紹介したふたつの手段ではダメ。

では決定的にバレない方法はないのでしょうか。ひとつだけありました。ずばり、会社をつくってしまうこと。副業で得た収入をすべて、自分でつくった会社の売り上げにつけてしまうという方法です。これならば個人での収入はゼロ。個人として給与を得なければ、収入はありません。会社に売上をつけて、経費をたくさんつかって法人税の支払いを極力減らす。

会社としての利益を少なくすれば、法人税の額が少なく済みます。個人としての給料も1円も受け取らない。この方法であれば、勤め先の会社に副収入があることは100%バレません。

そこまで手間をかけるかという問題はありますが、どうしても会社に『副収入があること』をバレたくないのでしたら、ひとつの方法として検討してみてください。

住民税のチェック漏れを防いで、副業がバレない工夫を

副業解禁のニュースが盛んですが、まだまだ禁止している会社のほうが多いのが実情。それでも副業が必要でそれなりの収入を得ているのなら、住民税の普通徴収を選んで、会社に黙っておける状態をつくりましょう。

ちなみに、「副業がバレない方法はわかったから、副業をさせろ!」という方々は、こちらのページから副業に最適なサービスを探してみてはいかがでしょうか。現場からは以上です。